はじめに

米連邦準備制度理事会(FRB)が2023年8月2日発表したインフレに伴う利上げを継続した事により、今週の不動産購入時に多くの方が利用する住宅ローン金利は上昇しました。バンクレートが大手金融機関を対象に毎週行っている全国調査によると、30年ローン金利の平均は先週の6.98%から今週は7.09%に上昇しました。

バンクレートの全国調査によると、今週のアメリカ30年固定住宅ローン金利は、前週の平均金利6.62%から39ベーシスポイント上昇。また、現在の全国平均15年固定住宅ローン金利は6.05%から6.16%へ11ベーシスポイント上昇。現在の全国平均5年物ARM住宅ローン金利は6.87%から7.00%へ13ベーシスポイント上昇。

金利変動の要因は?

住宅ローン金利は金融機関が設定します。貸し手は、借り手の信用履歴、頭金額、住宅の価値など、借り手の住宅ローン金利を決定するために多くの要因を考慮します。インフレ、雇用の増加、およびリスクを高める可能性のある借り手のコントロール外の他の経済要因も、貸し手が金利を設定する方法の一部を構成します。正確な計算式がないため、住宅ローンの金利は通常、貸し手によって異なります。

FRBは先月、インフレ対策から一旦距離を置いた後、先週の会合で利上げを再開。中央銀行は広く予想されていた4分の1ポイントの利上げを発表。FRBは住宅ローンの固定金利を直接決定するわけではありませんが、金利の基調を決定します。FRBは政策金利を2022年初めのゼロから現在5.25%まで引き上げており、住宅ローン金利は急上昇しています。

全米不動産協会のチーフ・エコノミスト、ローレンス・ユン氏は、「これは過去40年間で最も積極的な金利引き上げです。」とコメントしています。

住宅ローン金利は依然としてインフレ率に連動しています。一方、最も関連性の高い指標は10年物国債利回りで、水曜日には4%を超え、2023年以来の高水準。

Zillowのシニア・エコノミスト、オルフェ・ディボウンギー氏は、「今後数カ月間のディスインフレは、緩やかではあるが、国債利回りの下降を後押しし、住宅ローン金利もそれに追随する傾向がある」と述べています。住宅ローン金利は2022年の大半に渡って急上昇し、11月には7%を超えてから後退し、再びその水準に逆戻りしました。

カリフォルニアの住宅検索はこちらから

今週の住宅ローン金利

今週の調査で対象となった30年固定住宅ローンは、平均0.31のディスカウント・ポイントとオリジネーション・ポイントの合計でした。過去52週間、ベンチマークとなった30年固定金利住宅ローンの平均は6.61%。1年前の30年固定金利住宅ローンは5.55%。4週間前は6.95%。今週の30年固定金利平均は、52週前の最低値5.59%より1.5ポイント高いです。

その他のローン

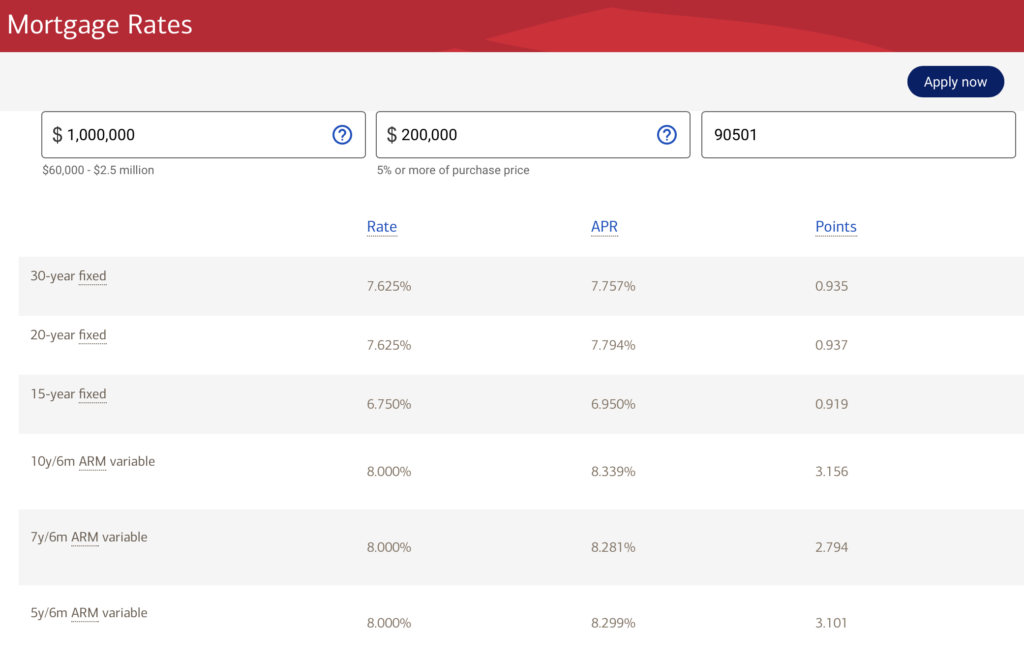

アメリカの銀行大手Bank of Americaを例に取ってみると、このようになります。

5/6金利調整型住宅ローン(ARM)は7.09%で、先週の7.02%から上昇。

30年固定金利のジャンボ住宅ローンは6.95%で、先週の6.88%から上昇。

住宅ローン金利が住宅の値ごろ感に与える影響

米住宅都市開発省によると、2023年の全国世帯収入中央値は9万6300ドル、全米不動産協会によると、2023年6月に販売された中古住宅の価格中央値は41万200ドル。頭金を20%、住宅ローン金利を7.09%とすると、月々の支払額は2203ドルで、一般的な家庭の月収の27%に相当します。

昨年の世帯収入の中央値は9万ドル、住宅価格の中央値は41万3800ドル、住宅ローン金利の平均値は5.一般的な住宅を購入するには、月収の25%が必要だったのです。住宅ローン金利の急上昇は、購入しやすい価格を圧迫し、住宅販売の減速を引き起こしました。初めて住宅を購入する人は、特にこの市況の影響を受けやすい。しかし、住宅価格が大幅に下落することはなく、売り物件が不足していることから、価値が下落する可能性は低いと住宅エコノミストは述べています。

エコノミストの反応は?

不動産マーケティング会社Keeping Current Mattersのチーフ・エコノミストであるジョージ・ラティウ氏は、「住宅ローン金利が6%を超える状態が11ヶ月続いたため、多くの住宅購入者は新しい現実に予算を合わせています。」と述べています。

多くの住宅エコノミストは、インフレが抑制されるにつれて住宅ローン金利が今年後半に低下することを期待しています。「インフレ率が目標水準に戻るのに伴い、住宅ローン金利が低下傾向になれば、不動産市場の摩擦はかなり解消されるはずです」と語るのは、不動産仲介会社ケラー・ウィリアムズのチーフ・エコノミスト、ルーベン・ゴンザレス氏。

住宅ローン金利の行方

専門家は、FRBの利上げが一巡する2023年末までに金利が低下すると予想していましたが、米国経済の回復力がその予想に影を落としています。雇用市場は依然として堅調で、米国経済はまだ景気後退に陥っていません。

FRBがこのサイクルのピークに達したことを明確に示せば、住宅ローン金利は低下傾向を示すと予想されます。金利の方向性に関する不確実性が低下すれば、住宅ローン金利の国債ベンチマークに対するスプレッドは縮小するはずだからです。

住宅エコノミストは、インフレ率の鈍化がいずれ住宅ローン金利に低下圧力をもたらすという意見に同意しています。低インフレは低金利を意味します。従って、消費者物価の減速は、数ヵ月後には住宅販売を着実に押し上げ、住宅生産を増加させる可能性があります。

用語について

変動金利型住宅ローン(ARM)とは

変動金利型住宅ローンとも呼ばれるARMは、ニューヨーク連銀が毎日発表する米国財務省短期証券(T-Bill)や担保付翌日物融資金利(SOFR)などの指数の変動に応じて、ローン期間中に定期的に金利が変更されます。バンク・オブ・アメリカのARMは通常、ARM金利調整の基準としてSOFRを使用しています。注:バンク・オブ・アメリカはニューヨーク連銀とは提携していません。ニューヨーク連銀は、バンク・オブ・アメリカが提供するいかなる商品またはサービスについても、承認、保証、推奨するものではありません。

金利の変動により毎月のお支払額が変動する可能性があり、また、借入期間の当初はレンダーが低金利で請求する場合があります。ほとんどのARMには金利上限が設定されており、調整期間中(金利再計算までの期間)とローン期間中の金利変動が制限されています。

年利回り(APR)とは

借り手に対するローンの年間コスト。金利と同様に、APRはパーセンテージで表されます。ただし金利とは異なり、ローンの総コストを反映するため、その他の手数料(住宅ローン保険、ほとんどの決算費用、ポイント、ローン組成手数料など)が含まれます

ポイントとは

金利を引き下げるために、通常クロージング時にレンダーに支払う金額。モーゲージ・ポイントまたはディスカウント・ポイントとも呼ばれます。1ポイントはローン額の1%に相当します(例えば、10万ドルの住宅ローンで2ポイントは2,000ドルに相当します)。

*南カリフォルニアで不動産投資物件をお探しの方、今すぐでなくてもお客さまのご要望に合わせて現地の情報をお伝えしたり、ご予算に応じて物件のご紹介を致します。弊社では、お客さまの目的に合わせたアメリカ不動産マーケットレポートやリサーチも行っております。お気軽に「こちら」からお問い合わせください。

#パーソン不動産 #不動産 #不動産投資 #カリフォルニア #アメリカ不動産投資

この記事はNARウェブサイトを元に、筆者が和文抄訳し加筆修正を加えたものです。内容の真贋については原文を正として取り扱いください。

・当ホームページに掲載されている事項は、パーソン不動産のご案内等のほか、米国カリフォルニア州の私用物件取得および不動産投資一般に関する情報の提供を目的として当社が作成したものであり、不動産投資・イベントへの勧誘を目的としたものではありません。

・当ホームページは特定の商品の勧誘や売買の推奨等を目的としたものではありません。

・当ホームページは特定物件および不動産株式市場全般の推奨や不動産価値の上昇または下落を示唆するものではありません。

・当ホームページ中のいかなる内容も投資収益を示唆あるいは保証するものではありません。

・最終的な投資決定はお客様ご自身の判断でなさるようにお願いします。